Icms Difal (Icmsufdest) – Cálculo E Exemplos – Maxiprod – ICMS Difal (ICMS-UFDest)

-Cálculo e Exemplos – Maxiprod: este artigo analisa profundamente o cálculo do Imposto sobre Circulação de Mercadorias e Serviços Diferenciado (ICMS-DIFAL), focando em operações interestaduais. Exploraremos os conceitos fundamentais, diferenciando o ICMS-Destino do ICMS-Origem, e o papel crucial da Unidade Federativa de Destino (UFDest) e da Unidade Federativa de Origem na arrecadação. Através de exemplos práticos e simulações, demonstraremos o cálculo do ICMS-DIFAL em diversos cenários, incluindo a utilização de créditos de ICMS e operações com substituição tributária.

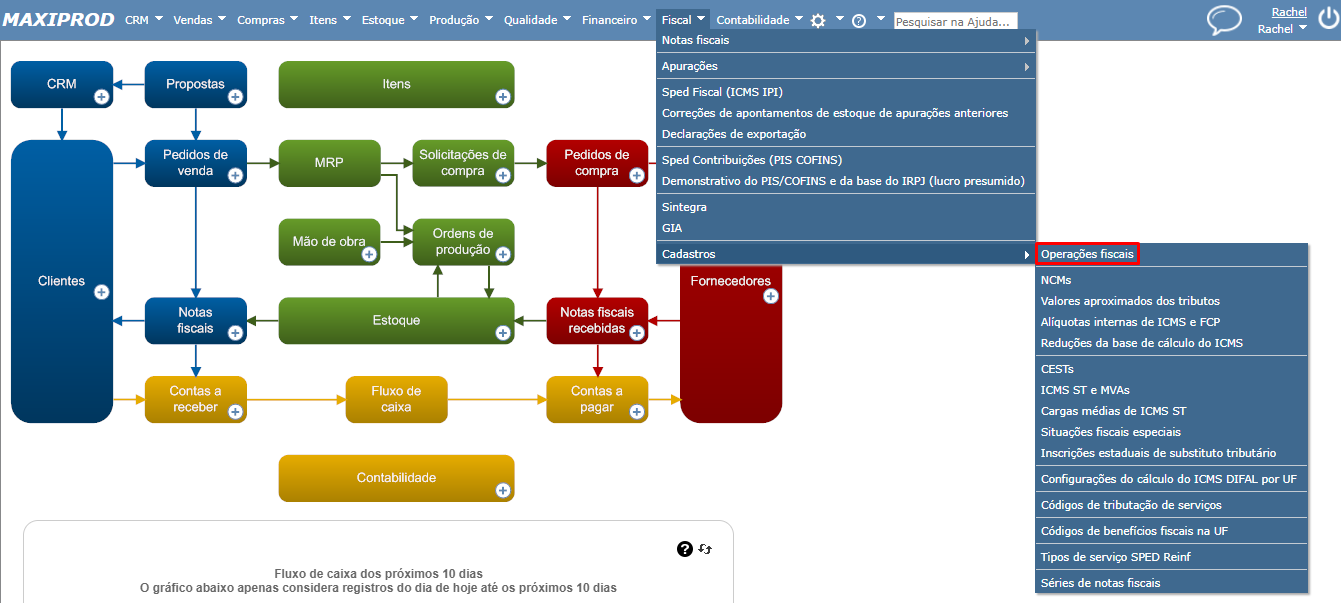

A ferramenta Maxiprod servirá como base para comparações entre cálculos manuais e automatizados, garantindo uma compreensão completa e prática do tema.

A complexidade do ICMS-DIFAL reside na sua natureza interestadual, exigindo um entendimento preciso das alíquotas e regras aplicáveis em cada estado. O artigo detalha a metodologia de cálculo, apresentando passo a passo e exemplos numéricos que facilitam a assimilação do conteúdo. A utilização do software Maxiprod, ou similar, será crucial para ilustrar a eficiência e precisão na automatização do processo de cálculo, minimizando erros e otimizando o tempo gasto na apuração do imposto.

Conceitos Fundamentais do ICMS-DIFAL (ICMS-UFDest)

O ICMS-DIFAL, ou Imposto sobre Circulação de Mercadorias e Serviços Diferenciado por Alíquota Interestadual, é um mecanismo criado para solucionar distorções na arrecadação do ICMS em operações interestaduais, principalmente envolvendo o comércio eletrônico. Sua implementação visa garantir que o Estado destinatário (UF de destino) receba a parcela do imposto correspondente ao consumo final de mercadorias em seu território, compensando a perda de arrecadação decorrente da complexidade da tributação em operações que cruzam fronteiras estaduais.O ICMS-DIFAL se baseia no princípio da não cumulatividade do imposto, onde cada etapa da cadeia produtiva paga o ICMS apenas sobre a sua parcela de valor agregado.

No entanto, em operações interestaduais, a complexidade de determinar o valor agregado em cada Estado gerava conflitos e desigualdades na arrecadação. O DIFAL busca corrigir essa distorção, estabelecendo uma forma mais justa e eficiente de distribuição do imposto entre os Estados.

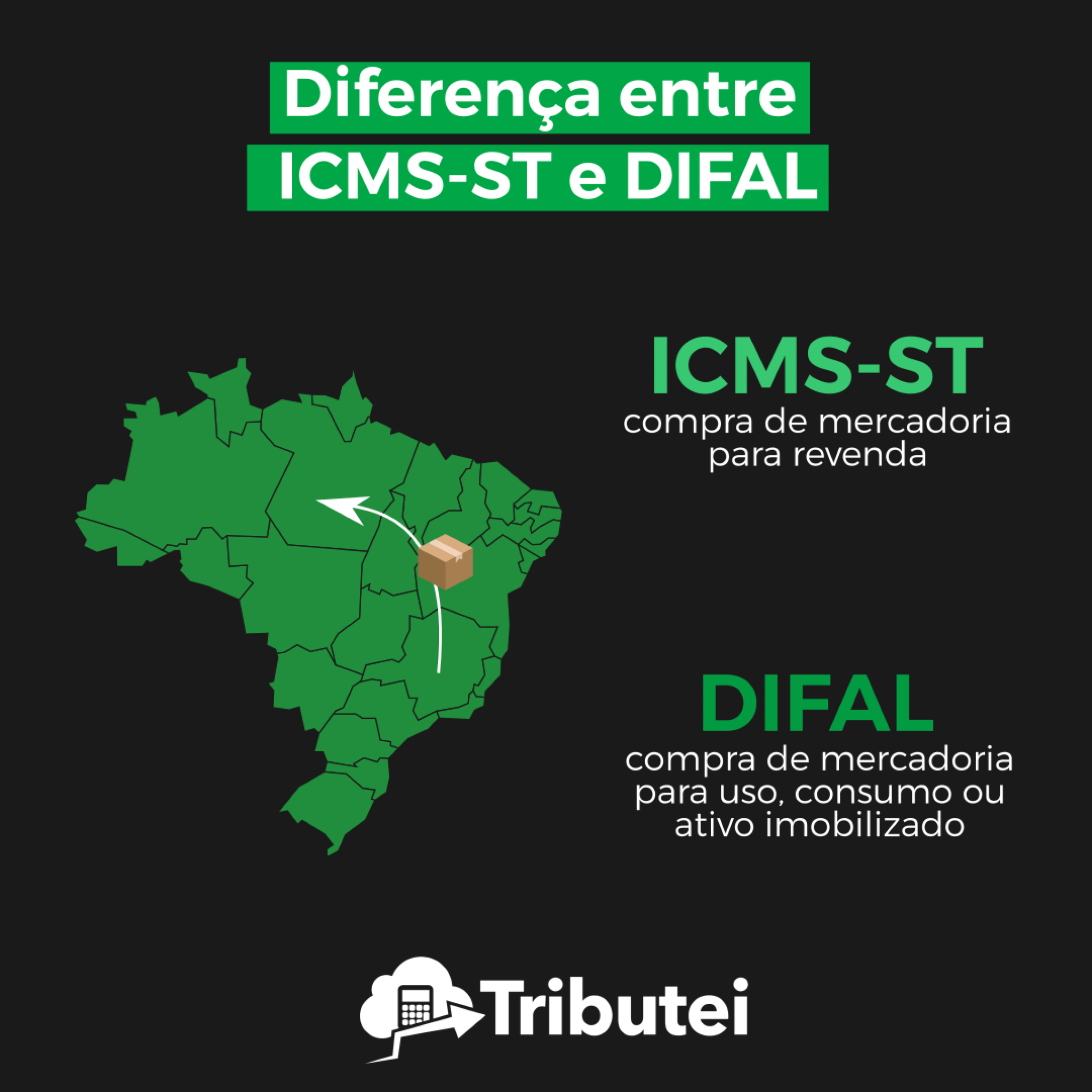

Diferença entre ICMS-Destino e ICMS-Origem no contexto do ICMS-DIFAL

No contexto do ICMS-DIFAL, o ICMS-Destino refere-se à parcela do imposto que cabe ao Estado onde ocorre o consumo final da mercadoria (UF de destino). Já o ICMS-Origem representa a parcela do imposto recolhida pelo Estado onde a mercadoria foi produzida ou comercializada inicialmente (UF de origem). Antes do DIFAL, a maior parte do ICMS era recolhida na UF de origem, mesmo que o consumo ocorresse em outro Estado.

O DIFAL, portanto, transfere uma parte significativa da arrecadação do ICMS da UF de origem para a UF de destino, garantindo uma maior equidade na distribuição dos recursos.

Papel da UF de Destino (UFDest) e da UF de Origem na Arrecadação do ICMS-DIFAL

A UF de destino (UFDest) desempenha um papel crucial na arrecadação do ICMS-DIFAL, pois recebe a maior parte do imposto incidente sobre as operações interestaduais que culminam em seu território. Seu papel consiste em fiscalizar o consumo final e garantir o recolhimento do imposto devido. A UF de origem, por sua vez, continua a arrecadar uma parcela do ICMS, mas sua participação é menor do que no sistema anterior ao DIFAL.

A UF de origem participa do processo emitindo a Nota Fiscal Eletrônica (NF-e) e repassando parte da arrecadação para a UFDest, assegurando a transparência e o controle da operação. A repartição exata entre as UFs é definida por convênios do Conselho Nacional de Política Fazendária (CONFAZ).

Comparação entre Alíquotas Internas e Interestaduais do ICMS, considerando o ICMS-DIFAL

A tabela abaixo ilustra a comparação entre as alíquotas internas e interestaduais do ICMS, considerando o impacto do ICMS-DIFAL. É importante notar que as alíquotas podem variar de acordo com o produto e a legislação de cada Estado. Os valores apresentados são meramente ilustrativos.

| Item | Alíquota Interna (UF de Origem) | Alíquota Interestadual (Sem DIFAL) | Alíquota Interestadual (Com DIFAL – Parcela UFDest) |

|---|---|---|---|

| Exemplo de Produto A | 17% | 12% | 7% (UF Origem) + 10% (UF Destino) |

| Exemplo de Produto B | 18% | 12% | 4% (UF Origem) + 8% (UF Destino) |

| Observação | As alíquotas são exemplos e variam de acordo com a legislação de cada estado e o produto. A parcela do ICMS-DIFAL para a UFDest pode variar dependendo dos convênios do CONFAZ. | ||

Cálculo do ICMS-DIFAL (ICMS-UFDest) em diferentes cenários: Icms Difal (Icmsufdest) – Cálculo E Exemplos – Maxiprod

O ICMS-DIFAL, ou ICMS por unidade federada de destino, representa uma mudança significativa na tributação de operações interestaduais de mercadorias. Sua complexidade reside na necessidade de se considerar a alíquota interestadual e a alíquota interna do estado de destino, além de possíveis créditos de ICMS e regimes especiais como a substituição tributária. A seguir, serão apresentados exemplos práticos de cálculo do ICMS-DIFAL em diferentes cenários, facilitando a compreensão dessa sistemática tributária.

Cálculo do ICMS-DIFAL em Operação Interestadual, Icms Difal (Icmsufdest) – Cálculo E Exemplos – Maxiprod

Consideremos uma operação interestadual de venda de mercadorias de São Paulo para Minas Gerais. O valor da mercadoria é R$ 1.000,A alíquota interestadual do ICMS é de 12%, e a alíquota interna de Minas Gerais é de 18%. O cálculo do ICMS-DIFAL se dá da seguinte forma:Primeiro, calcula-se o ICMS interestadual: R$ 1.000,00 – 12% = R$ 120,00.Em seguida, calcula-se a diferença entre a alíquota interna e a alíquota interestadual: 18% – 12% = 6%.Por fim, calcula-se o ICMS complementar devido em Minas Gerais: R$ 1.000,00 – 6% = R$ 60,00.O ICMS-DIFAL total devido é a soma do ICMS interestadual e do ICMS complementar: R$ 120,00 + R$ 60,00 = R$ 180,00.

Este valor é recolhido pelo contribuinte em Minas Gerais.

Comparação entre ICMS-DIFAL e ICMS Tradicional em Operação Interestadual

No sistema tradicional de ICMS em operações interestaduais, o imposto era recolhido apenas pelo estado de origem. No exemplo anterior, apenas R$ 120,00 seriam recolhidos em São Paulo. Com o ICMS-DIFAL, o estado de destino (Minas Gerais) também arrecada parte do imposto, garantindo maior equidade na distribuição da receita tributária entre os estados. A diferença crucial reside na repartição da receita tributária, sendo que o ICMS-DIFAL visa a uma maior justiça fiscal, destinando uma parcela maior do imposto ao estado consumidor.

Cálculo do ICMS-DIFAL com Crédito de ICMS

Suponhamos a mesma operação anterior, mas com o contribuinte em Minas Gerais possuindo crédito de ICMS de R$ 50,00. O cálculo do ICMS-DIFAL permanece o mesmo, resultando em R$ 180,00. No entanto, o contribuinte poderá utilizar o seu crédito de ICMS para reduzir o valor a pagar. Assim, o valor efetivamente pago será de R$ 180,00 – R$ 50,00 = R$ 130,00.

A utilização de créditos de ICMS é um mecanismo importante para evitar a dupla tributação e reduzir o ônus tributário das empresas.

Cálculo do ICMS-DIFAL em Operação com Substituição Tributária

Em operações com substituição tributária, o imposto é recolhido antecipadamente pelo contribuinte substituto, geralmente na saída da mercadoria do estabelecimento industrial. Consideremos o mesmo exemplo, porém com a substituição tributária aplicada. Suponha que a alíquota de substituição tributária seja de 20%. O imposto recolhido antecipadamente seria R$ 1.000,0020% = R$ 200,00. Neste caso, o contribuinte substituto recolhe R$ 200,00 e, posteriormente, poderá creditar-se do ICMS pago na aquisição da mercadoria, considerando a alíquota do ICMS-DIFAL (18%).

A complexidade aumenta devido à necessidade de se observar as regras específicas da substituição tributária de cada estado envolvido. A compensação dos créditos dependerá das regras estabelecidas pela legislação estadual.

Em resumo, o cálculo do ICMS-DIFAL, embora complexo, torna-se gerenciável com o entendimento dos conceitos fundamentais e o auxílio de softwares como o Maxiprod. A análise comparativa entre cálculos manuais e automatizados demonstra a importância da utilização de ferramentas que garantam precisão e eficiência na apuração do imposto. Dominar o cálculo do ICMS-DIFAL é crucial para empresas que operam em âmbito interestadual, assegurando o cumprimento das obrigações tributárias e evitando possíveis autuações.

A compreensão dos exemplos apresentados e a aplicação prática dos conhecimentos adquiridos são essenciais para a correta gestão tributária.